¿Qué es una factura de Inversión del Sujeto Pasivo?

SUJETO PASIVO: Es la persona física o jurídica que la ley designa como obligada a cumplir las prestaciones tributarias, es decir, a declarar y pagar los impuestos correspondientes, ya sea como contribuyente o como sustituto del contribuyente.

INVERSION DEL SUJETO PASIVO: Figura que supone la traslación de la calidad de sujeto pasivo del IVA de quien realiza la operación sujeta al impuesto hacia el destinatario de la operación, que deberá liquidar el impuesto por sí mismo. En la práctica, se da cuando quien realiza una operación sujeta al IVA en España no está establecido en ella a efectos del impuesto. Esto implica que quien realiza la prestación del servicio, deberá emitir una factura sin repercutir el IVA, y que el empresario o profesional que recepciona dicha prestación, en su condición de sujeto pasivo, ingresara la cuota correspondiente, haciéndola figurar en su declaración como cuota devengada, teniendo de igual modo derecho a practicar su deducción de acuerdo a las normas generales.

Explicación Coloquial

Como norma general, cuando se realizan operaciones sujetas a IVA, el obligado a repercutir la cuota del Impuesto y a ingresar su importe en el Tesoro (el sujeto pasivo) es el empresario o profesional que realiza la entrega de bienes o la prestación de servicios. Sin embargo, en algunos casos, la Ley le exime de esta obligación, que pasa a recaer en el que adquiere los bienes o el destinatario de los servicios.

Esta norma tiene como objeto evitar que los empresarios y profesionales satisfagan IVA en un país en el que no están establecidos. De este modo se ahorran trámites, ingresos y devoluciones entre distintos países. La inversión de sujeto pasivo se utiliza principalmente en las operaciones intracomunitarias, es decir, las adquisiciones de bienes o servicios efectuadas por empresarios o profesionales a Estados miembros de la Unión Europea.

Requisitos de las operaciones

La condición establecida para que una compra se considere intracomunitaria es que los bienes adquiridos deben transportarse de uno a otro país. En Canarias, Ceuta y Melilla no se utiliza esta operativa, puesto que son territorios donde no existe aplicación del impuesto, sino que tienen sus propios tributos equivalentes.

Cuando un empresario español va a realizar operaciones comerciales con un país de la UE, debe darse de alta como operador intracomunitario por medio de la declaración censal correspondiente. En el momento de emitir la factura, el proveedor del bien o servicio requerirá al destinatario de la operación el número de identificación a efectos de IVA. Este número se obtiene una vez se está de alta en el censo de operadores intracomunitarios. Una vez facilitado, el proveedor establecido en la UE emitirá una factura sin IVA. Será el sujeto pasivo español quién tendrá que declararlo de forma diferenciada en la autoliquidación trimestral.

A la base imponible de la factura recibida se le aplica el tipo del Impuesto vigente en el territorio español y se autorrepercute; es decir, se declara como un ingreso. Pero este IVA es a la vez deducible, si el bien o servicio adquirido van a emplearse en la actividad empresarial o profesional. El efecto impositivo en la liquidación trimestral es nulo, puesto que se añade a las cuotas devengadas y soportadas a la vez.

Si el adquiriente español no estuviera de alta como operador intracomunitario recibiría una factura con IVA, puesto que la inversión tan solo es válida para los que si lo están. Las distintas delegaciones de Hacienda españolas y europeas permiten comprobar de un país a otro si una empresa figura registrada como operador intracomunitario. De no estarlo, se emitiría una factura como si el destinatario fuera un particular.

La misma operativa se observa en las ventas o prestaciones de servicios a empresarios establecidos en el territorio común. El alta como operador es también preceptiva, tanto para el prestador como para el destinatario. El empresario español emitirá la factura sin IVA y será en destino donde se declare y liquide el impuesto.

FAQ´s AEAT: Tratándose de operaciones de Inversión del Sujeto Pasivo ¿qué documentos deben registrarse?

"Con efectos desde el 31 de octubre de 2012, el artículo 5 de la Ley 7/2012 incorpora las siguientes modificaciones en la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (LIVA):

Nuevos supuestos de inversión del sujeto pasivo:

A) Entrega de bienes inmuebles: se modifica la letra e) del artículo 84.Uno.2º incorporando dos nuevos supuestos de inversión del sujeto pasivo:

1º. Cuando se renuncie a la exención a que se refieren los apartados 20º y 22º del artículo 20.Uno (entrega de terrenos no edificables, segundas y ulteriores entregas de edificaciones).

Como consecuencia de ello se modifica la Disposición Adicional Sexta para excluir la renuncia a la exención de las facultades previstas para los adjudicatarios en procedimientos de ejecución forzosa que tengan la condición de empresario o profesional a efectos del IVA, ya que podrán ejercer dicha renuncia en su condición de sujeto pasivo.

2º. Cuando la entrega se produzca en ejecución de la garantía constituida sobre los bienes inmuebles, supuesto que se extiende expresamente a las operaciones de dación del inmueble en pago y cuando el adquirente asume la obligación de extinguir la deuda garantizada.

Se pretende evitar el doble perjuicio que se produce a la Hacienda Pública por la falta de ingreso del impuesto por la entidad transmitente y por la deducción del IVA soportado por parte del adquirente.

B) Ejecuciones de obra inmobiliarias: se añade una letra f) al artículo 84.Uno.2º para incluir un nuevo supuesto de inversión del sujeto pasivo cuando se trate de ejecuciones de obra, con o sin aportación de materiales, así como las cesiones de personal para su realización, consecuencia de contratos directamente formalizados entre el promotor y el contratista que tengan por objeto la urbanización de terrenos o la construcción o rehabilitación de edificaciones.

La inversión del sujeto pasivo será también de aplicación cuando los destinatarios de las operaciones sean a su vez el contratista principal u otros subcontratistas en las condiciones señaladas."

Para introducir una factura Intracomunitaria de Inversión de Sujeto Pasivo en G2K ERP debemos:

Tener marcado al proveedor/acreedor con un modo de IVA intracomunitario, esto generará de forma automática la autofactura y el doble registro de IVA, las facturas de proveedores serán consideradas como adquisiciones de bienes, mientras que las facturas de acreedores serán consideradas como facturas de servicios y trasladadas al modelo 340 de hacienda como una inversión de sujeto pasivo.

Para introducir una factura de Inversión del Sujeto Pasivo Nacional (excepciones de hacienda) en G2K ERP debemos seguir los siguientes pasos:

A) Para operaciones de ventas:

1.- En Ventas/Facturas, marcaremos la casilla "Inversión Sujeto Pasivo", el Tipo de IVA a utilizar deberá ser el Exento, puesto que no gestiona IVA.

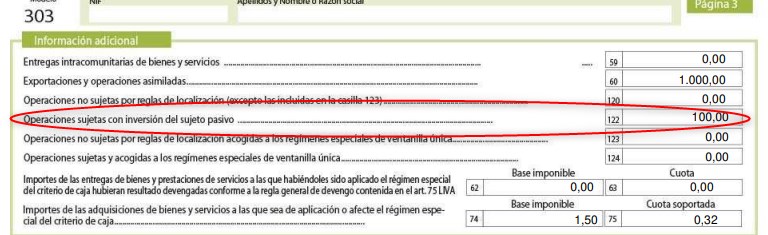

2.- En el registro de IVA te genera una línea como IVA Exento, pero en el MOD303 el importe aparece en la casilla 122 "operaciones no sujetas o con inversión del sujeto pasivo que originan el derecho a deducción".

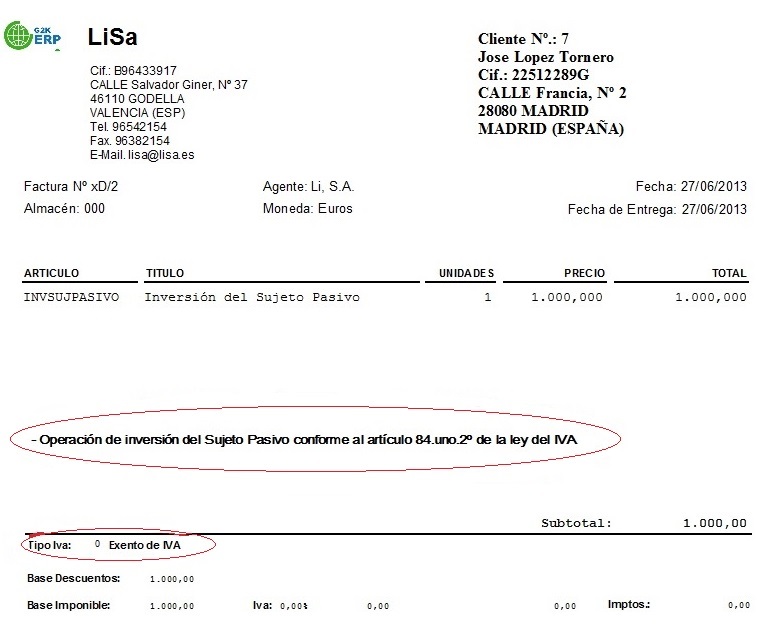

3.- Es importante que en el formato de la factura salga el texto indicando que es inversión del sujeto pasivo , "Operación de inversión del Sujeto Pasivo conforme al artículo 84.uno.2º de la ley del IVA"

B) Para operaciones de compra:

1.- En Compras/Facturas, marcaremos la casilla Inversión Sujeto Pasivo, y se tratarán como operaciones interiores de cara al MOD303 (es decir se incorporan al repercutido y soportado, como en las autofacturas), el el registro de iva aparecen, puesto que es obligatorio que aparezcan todas las operaciones que conlleven una factura.

Ejemplo de como introducir una factura de Inversión del Sujeto Pasivo en G2K ERP

Para operaciones de ventas :

En Ventas/Facturas, marcaremos la casilla de no sujeto, el tipo de IVA a utilizar deberá ser el Exento, puesto que no gestiona IVA

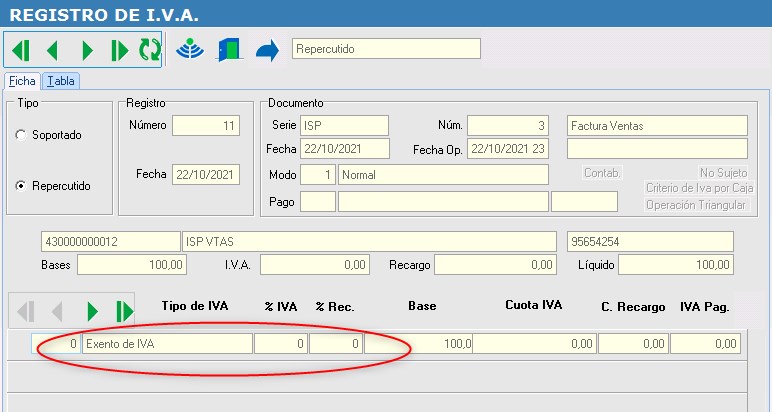

En el Registro de IVA genera una línea como exento

En el Modelo de IVA aparece en la casilla 122

Todas las Factura de Ventas de Sujeto Pasivo deberán llevar el siguiente texto marcado en negrita,

Para operaciones de compras:

En Compras/Facturas, marcaremos la casilla de Obliga Autofactura,

Si nos fijamos en el ejemplo veremos que la factura no lleva IVA en la suma de las bases, pero si genera un registro de IVA

Al cerrar la factura de compras se genera una autofactura en la serie establecida para ello.

Que como podemos observar genera un registro de IVA Repercutido, para compensar el registro de IVA Soportado que nos genera la factura de compra.